Para Tim Lee, abalo virá das empresas endividadas e alavancadas no mercado acionário global

Danielle Brant

NOVA YORK

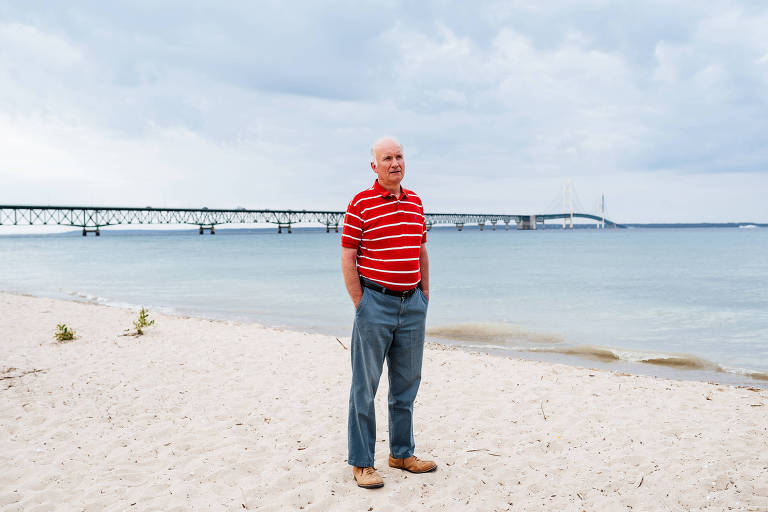

A nova crise econômica está próxima, deve ser provocada pelo elevado endividamento das empresas em um cenário de juros subindo no mundo, e os bancos centrais terão poucos instrumentos para conter danos nas economias, afirma Tim Lee, economista e fundador da consultoria pi Economics.

Lee foi um dos poucos nomes que previram a crise iniciada em 2007 e também um dos que alertavam para os problemas que a Turquia enfrentou neste ano.

“É mais uma crise no mercado de crédito corporativo e no mercado de ações”, diz. “Há sinais de alertas. Vamos ter uma crise, e não deve estar muito longe agora.”

[ x ]

A crise pode ser pior que a anterior, pelos poucos instrumentos que os bancos centrais têm à disposição após dez anos de tentativa de estabilização econômica, diz.

Na semana que passou, os prognósticos de Lee ganharam força. O ambiente foi turbulento para as Bolsas globais, em especial para os principais indicadores americanos, que zeraram os ganhos no ano.

Dúvidas sobre a trégua comercial entre Estados Unidos e China amplificaram preocupações de investidores, enquanto a desaceleração econômica global no próximo ano já é dada como certa e a hipótese de uma recessão americana começa a tomar forma no mercado.

Vamos ter outra crise financeira?

É um tema complicado, mas estou muito convicto de que vamos ter uma outra crise financeira. Ela será pior de muitas formas. O mercado acionário vai afundar, empresas endividadas terão problemas, e muitas vão falir.

A crise de 2007 a 2009 foi majoritariamente uma crise bancária. Os bancos agora, de uma maneira geral, estão mais fortes. Não será uma crise bancária, mas uma crise no mercado de crédito corporativo e no mercado de ações.

O que vai provocar essa nova crise?

Eu não acho que resolvemos os problemas que havia em 2007 e 2009. O maior problema não é o fato de os bancos serem muito gananciosos ou outras razões que as pessoas disseram sobre a crise da última vez. Há muita dívida e, na minha opinião, poupança insuficiente.

Muito dessa dívida financiou o consumo e outras coisas que não dão retorno financeiro. Mesmo na China há uma grande quantidade de dívida, que está financiando o investimento. E muito desse investimento não faz sentido, como a construção de quarteirões de prédios residenciais. É muita especulação.

As pessoas estão começando a perceber que um dos setores mais endividados no mundo é o corporativo. Nos Estados Unidos, as pessoas já começaram a se perguntar o que está acontecendo com a General Electric e com outras companhias.

Eu não acho que resolvemos os problemas que havia em 2007 e 2009. O maior problema não é o fato de os bancos serem muito gananciosos ou outras razões que as pessoas disseram sobre a crise da última vez. Há muita dívida e, na minha opinião, poupança insuficiente.

Muito dessa dívida financiou o consumo e outras coisas que não dão retorno financeiro. Mesmo na China há uma grande quantidade de dívida, que está financiando o investimento. E muito desse investimento não faz sentido, como a construção de quarteirões de prédios residenciais. É muita especulação.

As pessoas estão começando a perceber que um dos setores mais endividados no mundo é o corporativo. Nos Estados Unidos, as pessoas já começaram a se perguntar o que está acontecendo com a General Electric e com outras companhias.

E o que está acontecendo?

Por muito tempo, Wall Street estava se perguntando por que as empresas pareciam ter tanto caixa. A maioria, porém, tem muitas dívidas e pouca poupança —e essa foi a real causa macroeconômica da última crise. Como chegaram a isso?

Por muito tempo, Wall Street estava se perguntando por que as empresas pareciam ter tanto caixa. A maioria, porém, tem muitas dívidas e pouca poupança —e essa foi a real causa macroeconômica da última crise. Como chegaram a isso?

Para resgatar as pessoas, os bancos centrais cortaram as taxas de juros a zero ou perto de zero, gastando seu próprio balanço patrimonial. Isso não ajudou de verdade. Apenas mudou a forma da dívida. Você passou a ter muito mais dívida de governos após a última crise.

Ao manter a taxa de juros perto de zero por tanto tempo, os bancos centrais incentivaram muitas empresas a tomar dívida. Então, de muitas maneiras, o tipo de dívida piorou em relação à última crise.

Agora, o setor corporativo é o mais vulnerável. As empresas tomaram muita dívida para comprar suas próprias ações. Foi bom para mercado de ações, mas, no longo prazo, é uma posição mais arriscada. Estamos começando a ver algumas companhias a ter problemas.

Que operações ou instrumentos as empresas utilizaram para fazer esse movimento que o sr. descreve?

Tenho falado muito sobre o carry, em que indivíduos, negócios, fundos tomam emprestado a juros baixos nos Estados Unidos para investir em títulos brasileiros ou turcos, em projetos de investimento de empresas nesses países, enfim, no que der retorno maior.

Agora, o setor corporativo é o mais vulnerável. As empresas tomaram muita dívida para comprar suas próprias ações. Foi bom para mercado de ações, mas, no longo prazo, é uma posição mais arriscada. Estamos começando a ver algumas companhias a ter problemas.

Que operações ou instrumentos as empresas utilizaram para fazer esse movimento que o sr. descreve?

Tenho falado muito sobre o carry, em que indivíduos, negócios, fundos tomam emprestado a juros baixos nos Estados Unidos para investir em títulos brasileiros ou turcos, em projetos de investimento de empresas nesses países, enfim, no que der retorno maior.

Em escala global, isso levou ao aumento de dívida e de alavancagem.

A Turquia é um exemplo. As empresas de desenvolvimento turcas constituíram projetos no país via financiamento em dólar. Fizeram muita dívida em dólar e tinham um bom retorno, porque os projetos na Turquia eram muito lucrativos. Agora, estamos vendo a lira turca colapsando. Basicamente, muitas dessas empresas estão insolventes.

Ignoraram os riscos. Isso?

Partiram da ideia de que a volatilidade financeira permaneceria baixa. Vamos voltar alguns anos, quando os juros brasileiros estavam bem elevados. Se eu comprasse dólares americanos, quatro ou cinco anos atrás, a quase 2% e colocasse em juros brasileiros a 10%, eu ganhava a diferença de juros, mas perderia dinheiro se o real desabasse.

Ignoraram os riscos. Isso?

Partiram da ideia de que a volatilidade financeira permaneceria baixa. Vamos voltar alguns anos, quando os juros brasileiros estavam bem elevados. Se eu comprasse dólares americanos, quatro ou cinco anos atrás, a quase 2% e colocasse em juros brasileiros a 10%, eu ganhava a diferença de juros, mas perderia dinheiro se o real desabasse.

Nessa operação, estou basicamente fazendo a aposta de que a volatilidade do real permanecerá baixa e que o real vai ficar estável. Não vai desabar.

Há muitas operações sendo feitas a partir desse princípio no mercado de crédito, de ações, nas estratégias empregadas, tudo com empréstimo e alavancagem. Elas dão um bom retorno, contanto que o mercado de ações permaneça forte. Mas, se o mercado de ações desabar, perdem muito dinheiro.

Por que as empresas decidiram adotar uma estratégia tão arriscada?

Por que as empresas decidiram adotar uma estratégia tão arriscada?

As pessoas têm confiança de que, em uma situação ruim, os governos e os bancos centrais adotam estratégias inteligentes, como o quantitative easing [programa de flexibilização monetária], e resgatam tudo.

As pessoas chegaram à conclusão de que os governos sempre vão salvar a todos. Então, não precisam se preocupar. Sentem-se indestrutíveis porque têm confiança de que tudo vai ficar bem.

Acho que as pessoas tiraram duas conclusões da última crise: que não teria uma nova crise por um bom tempo —afinal, não temos grandes crises com frequência. E que, se tivéssemos uma crise no futuro, governos e bancos centrais teriam a habilidade, as ferramentas e as políticas para resgatar a situação, então não seria necessário se preocupar.

Desistiram, então de fazer o dever de casa?

Na zona do euro, temos Itália ou Grécia, cuja dívida, em boa medida, é com o FMI (Fundo Monetário Internacional). Esses países nunca resolveram seus problemas. Há um legado da última crise.

Na zona do euro, temos Itália ou Grécia, cuja dívida, em boa medida, é com o FMI (Fundo Monetário Internacional). Esses países nunca resolveram seus problemas. Há um legado da última crise.

As empresas, por sua vez, compraram ações, e o mercado achou ótimo, mas isso aumenta a alavancagem do negócio e significa que há menor margem para enfrentar uma crise. Elas não têm um colchão se algo der errado. Podem falir com mais facilidade.

Se o mercado de ações cair, a economia vai ficar fragilizada muito rapidamente. A maioria das pessoas de Wall Street vai dizer que não precisa se preocupar com o mercado de ações, porque a economia está bem. Mas, na minha opinião, não é a economia que dirige o mercado de ações, é o contrário —o mercado de ações tem sido dirigido por esse fenômeno de empresas tomando dinheiro emprestado para comprar suas ações.

Os mercados subiram bastante, o que faz a economia parecer boa. Mas, se tudo der errado e a Bolsa cair, a economia pode afundar.

E, quando a economia piorar, há empresas muito endividadas que vão começar a se debater. O lucro delas vai cair. Elas vão ter dificuldade de pagar as dívidas. Aí você tem as taxas de juros subindo, essas empresas não vão conseguir pegar dinheiro emprestado. É um círculo vicioso.

Wall Street faz parecer que está tudo bem, que a estrutura é forte. Mas, na realidade, está muito frágil. Não precisa de muito para criar um círculo vicioso e tudo dar errado.

Na sua opinião, quais são indícios mais fortes dessa crise?

No começo do ano, houve uma volatilidade elevada, os ETFs [fundos que replicam índices] caíram bastante, e alguns foram a zero. Foi um sinal. A crise turca é outro.

No começo do ano, houve uma volatilidade elevada, os ETFs [fundos que replicam índices] caíram bastante, e alguns foram a zero. Foi um sinal. A crise turca é outro.

Como pano de fundo, os bancos centrais estão aumentando os juros, e há indicadores monetários que dizem que as coisas estão mais apertadas. A maior parte dos indicadores mostra que o crédito e o dinheiro disponível estão caindo há um ano.

Estamos vendo os preços de commodities enfraquecendo desde abril —o que é coerente com a ideia de que as coisas estão ficando mais complicadas. Também vemos um enfraquecimento do mercado imobiliário no mundo.

O dinheiro está indo embora, e os bancos centrais, ao subir os juros, estão atraindo esses recursos. Toda essa dívida está crescendo há um ano. Isso nunca foi enfrentado na última crise. Tudo continuou igual, a dívida não diminuiu significativamente.

As pessoas agora se preocupam com a Itália, com a General Electric. Estamos nos movendo em direção a um cenário de menos dinheiro livre disponível e, em algum momento, vamos ver uma reversão, o mercado caindo, a economia piorando. Muitas empresas ficarão sob pressão.

Vamos ter uma crise, e não deve estar muito longe agora. Pode ser no próximo ano. Achei que começaria agora, mas ainda não começou.

Quais países estão mais frágeis?

Considero que Espanha e Portugal estão piores. A Grécia está um pouco protegida. A Espanha tem uma grande dívida. Os bancos espanhóis estão muito expostos. A Itália também tem grande endividamento.

Como está o Brasil nesse cenário?

Muitas empresas brasileiras tomaram dinheiro emprestado em dólar. O Brasil manteve os juros elevados, mas eles caíram nos últimos anos. Assim, o país tem uma proteção em comparação a outros emergentes porque está indo na direção contrária de boa parte do resto do mundo, onde os juros estão subindo. Os juros já subiram nos Estados Unidos e na maioria dos emergentes. Na Turquia, a alta foi absurda.

Vamos ter uma crise, e não deve estar muito longe agora. Pode ser no próximo ano. Achei que começaria agora, mas ainda não começou.

Quais países estão mais frágeis?

Considero que Espanha e Portugal estão piores. A Grécia está um pouco protegida. A Espanha tem uma grande dívida. Os bancos espanhóis estão muito expostos. A Itália também tem grande endividamento.

Como está o Brasil nesse cenário?

Muitas empresas brasileiras tomaram dinheiro emprestado em dólar. O Brasil manteve os juros elevados, mas eles caíram nos últimos anos. Assim, o país tem uma proteção em comparação a outros emergentes porque está indo na direção contrária de boa parte do resto do mundo, onde os juros estão subindo. Os juros já subiram nos Estados Unidos e na maioria dos emergentes. Na Turquia, a alta foi absurda.

Os bancos centrais vão conseguir resgatar as economias em caso de uma nova crise?

As pessoas estão presumindo que os bancos centrais vão fazer resgate. Assim como os governos, elas tomaram muita dívida, se endividaram.

As pessoas estão presumindo que os bancos centrais vão fazer resgate. Assim como os governos, elas tomaram muita dívida, se endividaram.

Mesmo os governos têm uma grande dívida. Os bancos centrais não conseguem resgatar as economias de novo. O balanço patrimonial do Fed está em US$ 4 trilhões, ele não consegue comprar ativos de novo. Foi surpreendente terem conseguido fazer isso da primeira vez. Por isso, a próxima crise pode ser pior do que a última.

Nenhum comentário:

Postar um comentário