Marcelo Costa Batista, meu leitor assíduo e crítico feroz, escreveu: “Desafio o colunista a apresentar aqui alguma solução para tirar milhares de brasileiros da miséria, gerar desenvolvimento e emprego para os milhares de desempregados e principalmente rever a carga tributária de regressiva para progressiva, inclusive tributando lucros e dividendos em percentuais franceses e noruegueses”.

O desafio do leitor tem uma parte fácil e outra difícil. A fácil é defender a elevação da tributação sobre os mais ricos. Tratei desse tema em algumas colunas no passado. Veja, por exemplo: "Imposto para os ricos", "O Buraco é Fundo", "Erro Simples" e "Chegou a hora de os ricos contribuírem para o ajuste" (bit.ly/3eILGIK).

A questão aqui é ter um correto diagnóstico do problema. Por exemplo, um trabalhador no contrato CLT que ganha muito já enfrenta carga tributária na casa de 40%, bem superior à alíquota máxima do IRPF, pois a contribuição previdenciária, no que exceder o teto da Previdência, também é imposto.

As empresas que operam no lucro real já pagam IRPJ somada à CSLL de 34%, e as do setor financeiro, 40%. É sempre possível aumentar a alíquota, bem como é preciso medidas que aproximem o lucro tributado do lucro contábil, mas certamente as maiores distorções estão nas empresas que operam no regime tributário especial do lucro presumido e do Simples.

Além de um correto diagnóstico, é saudável não ter leitura conspiratória do problema. Não há um agente maligno responsável pelos nossos males.

Como escrevi na coluna de 30 de maio de 2020, “se a alíquota [de imposto sobre o lucro dos bancos] fosse de 57%, em vez da alíquota média real de 28%, observada no quadriênio 2016-2019, a receita adicional anual para o Tesouro seria de R$ 34 bilhões, menos que as desonerações do IRPF”. (Na coluna original estava 75%, em vez de 57%. Erro meu.)

Há espaço para elevar a receita com tributação sobre os ricos, mas está longe de ser a panaceia que se imagina.

A parte difícil do desafio do leitor é como produzir crescimento persistente e sustentável com redução da taxa de desemprego e da desigualdade.

Desde os anos 1980 a economia brasileira se encontra estagnada. A produtividade do trabalho cresceu ao ritmo de 0,5% ao ano.

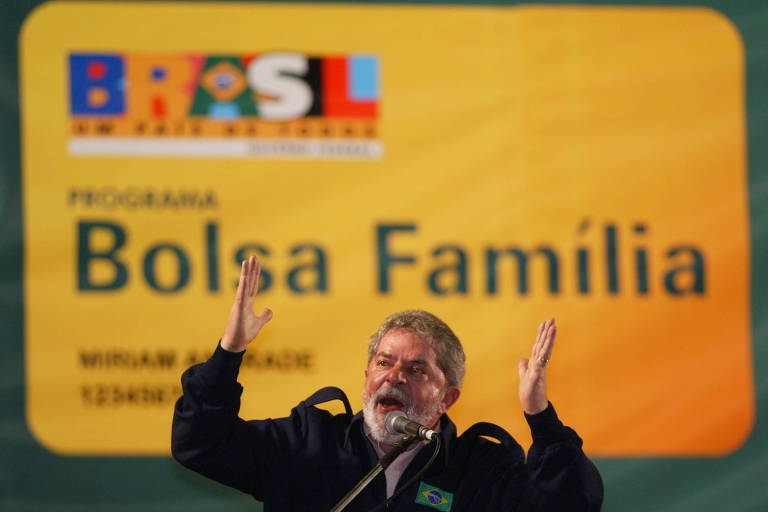

O melhor período que tivemos foram os oito anos da Presidência de Lula. Crescemos com queda do desemprego e redução da desigualdade. Adicionalmente, a produtividade do trabalho, segundo o Observatório da Produtividade do FGV Ibre, cresceu 2,2% ao ano.

Várias circunstâncias tornam difícil replicar as condições daquele período tão positivo.

A primeira foi que FHC passou o bastão para Lula com a economia estabilizada, crescendo 2,5% ao ano, com superávit primário estrutural das contas públicas de 2% do PIB e exportações líquidas de 0,8% do PIB.

No primeiro mandato de Lula, a política macroeconômica foi conservadora. Como consequência, em 2005 o superávit primário estrutural era de 4% do PIB (dois pontos percentuais acima do legado por FHC), as exportações líquidas, de 3,4% do PIB, e, no fim de 2006, a inflação era de 3%. Na coluna de 19 de setembro passado, tratei da evolução e do conceito de déficit primário estrutural no período.

Quando houve a troca do ministro Palocci por Mantega, a política econômica passou a ser não sustentável.

Os seguintes sinais indicam a não sustentabilidade da política econômica praticada entre 2006 e 2010: a inflação subiu de 3% para 4,5%, sendo que o núcleo da inflação de serviços subiu de 4% para 7%; o superávit primário estrutural caiu de 4% do PIB para zero; e as exportações líquidas caíram de 3,4% do PIB para -1%.

O nível dessas estatísticas não era muito preocupante. A dinâmica era.

Como mencionei semana passada, o grande acerto do petismo foi a política de acumulação de reservas, que contribuiu muito para a queda do risco-país e, portanto, para a queda do juro real de equilíbrio.

Assim, em que pese um belo ponto de partida, legado por FHC e pelos primeiros três anos do primeiro mandato, o que eu chamei do período Malocci; o acerto na política de acumulação de reservas; e a forte ajuda das condições internacionais com o aumento dos preços das commodities, que se manteve em níveis elevados até meados de 2011, a política econômica de 2006 a 2010 já era não sustentável.

Quem assumir a Presidência em 2023 terá um ponto de partida fiscal bem pior. Também não se imagina que teremos uma situação internacional tão favorável quanto a que experimentamos na primeira década do século.

A nota positiva é que em 2023 provavelmente estaremos em uma posição cambial tão desvalorizada —ou até um pouco mais— quanto em 2003.

Não é fácil responder ao desafio do leitor.