Economias não funcionam sem uma moeda. Pensem como seria: o pedreiro sairia de casa para fazer as compras do mês procurando quem trocasse cinco quilos de arroz pelos seus serviços, quem sabe a instalação dos primeiros tijolos do que viria a ser a parede de uma loja. A médica ofereceria consultas listando o que aceitaria em troca, quem sabe umas horinhas na creche para sua filha, e por aí vai. Muita coincidência, não?

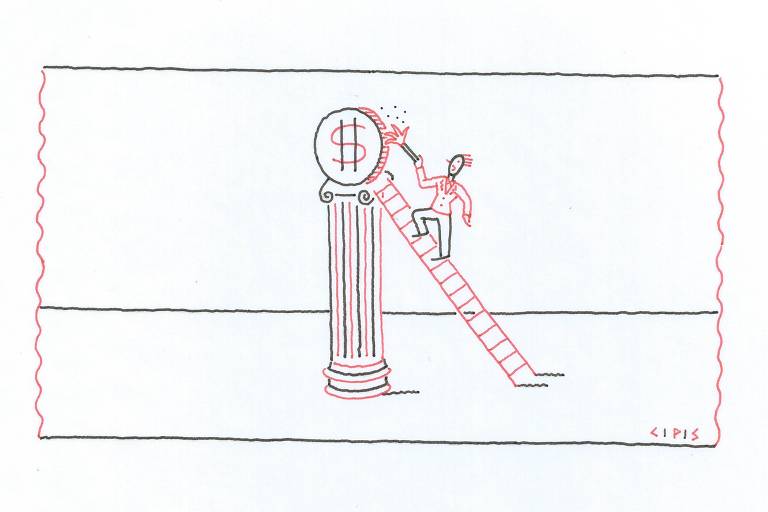

A moeda funciona como unidade de conta, dando transparência ao preço das coisas e orientando assim as decisões de consumo e produção. Para que cumpra o seu papel, é preciso que tenha valor razoavelmente estável. Uma moeda de qualidade é claramente um bem público.

Num passado distante, a moeda física, tipicamente metálica, era também o principal meio de pagamento. Seu valor guardava relação direta com o valor do metal, em geral o ouro, o que ancorava a inflação de preços. E permitia o bom funcionamento da economia, eliminando a necessidade das impossíveis coincidências.

Com o correr do tempo, o uso do ouro foi substituído por certificados de papel, vinculados a estoques de ouro, o papel-moeda. Daí a terem a ideia de emitir mais papel-moeda do que se tinha de ouro no cofre foi um pulo. Emissores de boa qualidade (bancos) agiam com cuidado, prometendo que o excedente emitido seria investido ou emprestado com prudência. A moeda adquiriu assim uma dimensão fiduciária, ou seja, de confiança no emissor, necessária para sua aceitação plena. Plantou-se aí também a semente das crises que vêm ocorrendo regularmente desde então.

Com o correr do tempo, de crise em crise, chegamos ao sistema atual. A moeda passou a ser 100% fiduciária, completamente dependente da confiança, sendo o Estado seu emissor fundamental, e seu regulador. Numa economia moderna muitos são os instrumentos financeiros, com diferentes usos, mas tendo como pilar fundamental a moeda que o Estado emite. E note-se que, com o progresso tecnológico, a moeda hoje é cada vez mais eletrônica e rende juros.

Com frequência ouve-se a pergunta: de onde vem a moeda? Vem desse sistema, que se autorregula (mal) e requer (difícil) regulação adicional do governo. Em última instância, o poder de emissão está nas mãos do governo. Esse poder tem de ser exercido com cautela. Decorre daí que a estabilidade da moeda depende da credibilidade do governo. Esse ponto é básico, não pode ser esquecido.

Na prática, com a proliferação de inovações nos meios de pagamento (cheques, cartões de débito, crédito, Pix etc.), há pelo menos 40 anos os bancos centrais desistiram do controle da quantidade de moeda em circulação na condução da política monetária, por ser pouco eficaz. Como disse à época um banqueiro central canadense (Chuck Freedman), “nós não abandonamos os agregados monetários, eles nos abandonaram”. Desde então, os BCs passaram a conduzir a política monetária através da fixação da taxa de juros.

O trabalho de um banco central é complexo e sujeito a incertezas de toda sorte, sendo, portanto, de natureza adaptativa. Não vou entrar em detalhes aqui. Basicamente, na prática, quando a inflação projetada passa da meta, o BC eleva a taxa de juros, quando vai abaixo, reduz. Este sistema vem se mostrando viável. Prova disso é que nas economias maduras a inflação vem se mantendo em torno de 0 a 3% há muito tempo, uma notável convergência.

Nas principais economias emergentes, grupo que inclui o Brasil, houve também importante progresso no front da inflação, que na maioria dos casos bem-sucedidos anda entre 2 e 4%. Bem mais distantes deste intervalo estão a Turquia (12%), a Argentina (bem mais) e a Venezuela (cruz credo!).

Nem sempre foi assim. Na década de 1970 a inflação nos Estados Unidos chegou a dois dígitos. A política monetária durante o período foi passiva. Apesar de independente, o Fed (o BC americano) cedeu a pressões políticas e deixou a inflação subir.

Foi preciso o grande aperto monetário de Paul Volcker a partir de 1979 para “quebrar a espinha dorsal da inflação” (e a nossa também, devedores em dólar que éramos à época). Desde então, ficou clara a conveniência de se ter um banco central independente e voltado para a missão de controlar a inflação. Esse passou a ser o padrão adotado em praticamente todos os países avançados.

No caso do Brasil, a história foi bem mais dramática. Até 1965 não havia sequer banco central. A emissão de moeda era responsabilidade da Superintendência da Moeda e do Crédito, a Sumoc, um departamento do Banco do Brasil, um banco comercial controlado pelo governo. O Banco Central foi criado em 1965 com mandato de cuidar da moeda, mas logo perdeu sua autonomia e passou a funcionar acomodando as pressões dos mandatários de plantão. Com o tempo a economia foi se indexando, o que enraizou ainda mais a inflação, que ao fim da linha chegou à hiperinflação.

Teve papel crucial nesse trágico enredo a fragilidade das instituições orçamentárias do país. Importantes também as caraterísticas da federação, destacando-se na área monetária a existência de bancos estaduais, que se financiavam diretamente com o Banco Central. Idem para os bancos federais.

Com a inflação, sofriam mais os mais pobres, que viam seu dinheiro derreter no bolso como pedras de gelo. Esse longo e penoso processo deve ser sempre lembrado quando se propõe voltar a ter o BC “emitindo moeda” para financiar diretamente o governo, como sugerido por alguns recentemente nesta pandemia.

Após inúmeras tentativas, a inflação foi finalmente domada pelo Plano Real, reforçado ao longo do tempo pelo tripé da responsabilidade fiscal, meta para a inflação e câmbio flutuante.

Seguindo a prática mais corrente ao redor do mundo, o sistema de metas foi desenhado dando autonomia ao BC para atingir uma meta definida pelo governo. Esse desenho deveria, pelo menos em tese, garantir algum grau de cooperação entre as autoridades fiscal e monetária, cada qual cuidando do seu pedaço: a saúde das contas públicas e a estabilidade de preços. Por um tempo assim foi.

Na largada, a base legal do lado fiscal parecia mais sólida, pois contava com finanças estaduais saneadas e amarradas, e com uma Lei de Responsabilidade Fiscal. Do lado no BC, a base era mais frágil, pois a autonomia do BC foi conferida por decreto presidencial, portanto facilmente reversível.

Ao longo dos últimos 20 anos, a independência do BC foi se estabelecendo de facto, em boa parte porque a sociedade entendeu que inflação baixa é uma conquista que beneficia a todos, sobretudo aos mais pobres.

O mesmo não se pode dizer da responsabilidade fiscal, duramente conquistada ao longo de muitos anos, mas que a partir de 2014 foi abandonada, com graves consequências. Ao contrário da política monetária, no campo fiscal a relação de causa e efeito não é tão visível aos eleitores, o que não cria incentivos adequados para sua boa condução.

O Congresso considera hoje a formalização da independência do Banco Central. Penso que seria um avanço importante, que contribuiria para sustentar um sistema bem-sucedido. Sou defensor de primeira hora da ideia. Cabe apenas não nos esquecermos do pilar fiscal, sem o qual o sistema não para de pé.

Nenhum comentário:

Postar um comentário